افزایش سرمایه از محل تجدید ارزیابی دارایی ها چگونه است؟

افزایش سرمایه از طریق تجدید ارزیابی دارایی ها برای بسیاری از سهامداران و صد البته شرکت بسیار جذاب است و در صورتی که از در زمان درستی این افزایش سرمایه اعمال شود، می تواند روند شرکت را به سمت و سوی خوبی بکشاند. در این مقاله قصد داریم تا افزایش سرمایه از طریق تجدید ارزیابی را به صورت کامل مورد بررسی قرار دهیم؛ پس با ما همراه باشید.

تجدید ارزیابی چیست؟

همانطور که گفته شد تجدید ارزیابی به عملیات و روندی گفته می شود که در جهت شفاف سازی کلیه دارایی های غیرنقدی و مستحلک انجام می گیرد. طبق این قانون اشخاص حقوقی موظفند که بصورت دوره ای و هر 5 سال یک بار ارزیابی مجدد کنند و مبالغ ناشی از این ارزیابی مجدد را طی سالهای مذکور در دفاتر قانونی به حساب مازاد ناشی از تجدید ارزیابی منظور کنند و همچنین موظفند که صورت های مالی آن سال را نیر منعکس کنند.

ضرورت انجام تجدید ارزیابی دارایی شرکت ها

با توجه به مطالبی که گفته شد با معنا و مفهوم تجدید ارزیابی دارایی شرکت های آشنا شدید در این بخش از مقاله می خواهیم ضرورت انجام تجدید ارزیابی دارایی شرکت ها را مورد بررسی قرار دهیم. از آنجایی که شرایط اقتصادی ایران دچار بحران و تورم شده قطعا اموال شرکت ها پس از سال ها فعالیت به اندازه روزی که شرکت تاسیس شده نیست و اگر شرکت بخواهد همان دارایی را جایگزین یا خریداری نماید باید حداقل چندین برابر استهلاکی که طی ده سال گذشته گرفتهشده هزینه کند. از این رو شرکت های جهت ادامه فعالیت خود باید ارزش و میزان دارایی های خود را به میزان رشد تورم همسان سازند و به این منظور اقدام به سرمایه گذاری نمایند. در جامعه هایی که نظیر ایران که دچار تورم می شوند برای اینکه چرخه تولید نابود نشود باید حداقل هر 5 سال یکبار دارایی شرکت ها در طبقات مختلف تجدید شوند. اگر افزایش سرمایه از محل تجدید ارزیابی با رعایت قوانین و مقررات انجام شود، معاف از مالیات می باشد. تعدادی از تحلیل گران و کارشناسان بر این باورند که این قانون باید به درستی و به صورت کامل اجرا شود و هیچ نوع شکی وجود نداشته باشد تا بنگاه ها به صورت کاملا شفاف و صریح صورت های مالی خود را ارائه دهند. تعدادی از کارشناسان نیز بر این باورند که برخی از شرکت ها از این قانون سو استفاده می کنند و نگرانی خود را از افزایش بدون دلیل ارزش سهام این شرکت ها اعلام کردند.

تعارض قانونی در تجدید ارزیابی

موضوع تجدید ارزیابی داراییهای بنگاههای اقتصادی و شرکتها موضوع جدیدی نیست. پیش از این نیز لایحهای در این باره تنظیم شد که این قانون به درستی محقق شود. مالیات، همواره علت و مانع اصلی تجدید ارزیابیها بوده است، چرا که در فرآیند تجدید ارزیابی، مازادی شناسایی میشود که در حقیقت به حقوق صاحبان سهام منتقل میشود و عملا مشمول مالیات میشود که بعضا با نرخ 25 درصد محاسبه میشود. حکمی مبنی بر معافیت مالیاتی مازاد شناسایی شده در تجدید ارزیابی دارایی شرکتها ابلاغ شد. مازاد دارایی بنگاههایی که از ای روش حاصل شده است، مشمول مالیات نیست. زمانی که تجدید ارزیابی صورت میگیرد، ارزش داراییها را با نظر کارشناسان به قیمت روز تنزیل میکنیم و تفاوت ارزش روز و ارزش دفتری داراییها عددی خواهد بود که از یکسو در طرف داراییها بدهکار میشود و از سوی دیگر، در مازاد تجدید ارزیابیها بستانکار میشود. اثر این قانون بر گزارشگری مالی به این ترتیب است که تجدید ارزیابی بر داراییهایی مانند ساختمان و ماشینآلات که استهلاکپذیر هستند، اثر قابلتوجهی خواهد گذاشت. به همین علت اثر مستقیم بر ترازنامه و سود و زیان مرکز اقتصادی و شرکت دارد، این امر به معناست که اگر دارای استهلاک پذیری وجود داشته باشد، EPS (کاهنده های ارزش سهام) کاهش می یابد، در صورتی که شرکت ها دارایی ها استهلاک پذیر نداشته باشد، مانند زمین و …، ارزیابی مجدد دارایی ها تاثیری بر وضعیت مالی شرکت ها نخواهد گذاشت. نکته بعدی که در گزارشگری شرکت ها اهمیت دارد و کمتر درباره این موضوع بحث شده است.

مواردی است که دارایی های مستهلک، باید به میزانی که سالانه استهلاک افزایش می یابد، تجدید ارزیابی شوند. باید به این موضوع هم اشاره کرد که به همان مقدار از مازاد تجدید ارزیابی دارایی ها به تدریج کسر شود تا به عنوان سود انباشته انعکاس پیدا کند. بنابراین اثر تجدید ارزیابی بر سود و زیان بنگاه ها صفر است، در صورتی که دارایی های استهلاک گذیر وجود نداشته باشد و سرمایه گذاری های بلند مدت در بنگاه وجود داشته باشد نیز اثر زیادی بر ترازنامه سود و زیان بنگاه ها نخواهد داشت.

تفسیر نادرست افزایش سرمایه

تجدید ارزیابی یک روش مجاز است و جنبه اجباری ندارد. یک شرکت و یا یک بنگاه اقتصادی میتواند از روش بهای تمام شده (صنعتی) یا روش تجدید ارزیابی برای داراییهای ثابت مشهود، داراییهای نامشهود و سرمایهگذاریها استفاده کند. پس از معاف کردن مازاد تجدید ارزیابی در قوانین مختلف در سالهای گذشته، شرکتها به سمت ارزیابی مجدد رفتند و مازاد تجدید ارزیابی را طبق قانون به حساب افزایش سرمایه منظور کردند.

مهمترین حسن تجدید ارزیابی بهبود کیفیت اطلاعات ترازنامه شرکتها، بهروز کردن استهلاک داراییها و در مجموع افزایش شفافیت مالی است. البته تجدید ارزیابی بیهزینه نیست. گاه مبالغ تجدید ارزیابی شده از قابلیت اتکای کافی برخوردار نیست و این نقص بر کیفیت ترازنامه اثر منفی دارد. تفسیر نادرست افزایش سرمایه از محل تجدید ارزیابی در بازار سرمایه، مهمترین خسارت تجدید ارزیابی بهنظر میرسد. در استانداردهای حسابداری افزایش سرمایه از محل تجدید ارزیابی منع شده است مگر اینکه قانون اجازه دهد. دلیل این ممنوعیت این است که مازاد تجدید ارزیابی یک درآمد تحقق نیافته است.

توهمات موجود در بازار سهام

مازاد تجدید ارزیابی بر اساس استاندارد های حسابداری به عنوان درآمد غیر عملیاتی تحقق نیافته عنوان شده است و طبق قوانین و مقررات مالیات های مستقیم، به دلایل متعدد درآمد مشمول مالیات نیست.

قوانینی مصوب شده است، مبنی بر اینکه اگر مازاد تجدید ارزیابی به سرمایه منتقل شود، معافیت مالیاتی لحاظ میشود.

6 نکته مهم جهت افزایش سرمایه از طریق تجدید ارزیابی دارایی ها

- بر طبق قوانین مالیات های مستقیم جمهوری اسلامی ایران جز در برخی از موارد، تمامی دارایی های بلندمدت شرکت بر طبق فرمول اعلامی در قانون بایستی مستهلک گردند و آگاه باشید که برای هر یک از دارایی های مورد نظر یک فرمول خاصی در نظر گرفته شده است. استهلاک دارایی ها در حکم هزینه ناشی از درآمد ایجاد شده توسط دارایی مذکور بود و از درآمد های آن سال شرکت کسر می شود.

- بر اساس قانون تجارت شرکتهایی که دارای زیان انباشته بیش از نصف سرمایه در ترازنامه باشند مشمول قانون تجارت شده و بایستی ضمن برگزاری مجمع فوقالعاده در خصوص انحلال شرکت تصمیمگیری نمایند. درصورتیکه در مجمع مزبور تصمیم به ادامه فعالیت گرفته شد، بایستی اقدام به افزایش سرمایه نمایند تا از شمولیت این ماده خارج گردند. با توجه به وضعیت اینگونه از شرکتها مجبورند از افزایش سرمایه از محل مازاد تجدید ارزیابی داراییها جهت خروج از شمولیت ماده 141 قانون تجارت کمک بگیرند.

- در مواقعی که مصوبات حمایتی و بر طبق قانون مالیات های مستقیم وجود نداشته باشد، شرکت های میخواهند افزایش سرمایه از طریق ارزیابی مجدد انجام دهند باید 25 درصد از افزایش رخ داه در قیمت دارایی مذبور را به تحت عنوان مالیات به اداره مالیات بپردازند و از طرفی تا زماین که دارایی های مذبور در تملک شرکت باشد بایستی هر 5 سال تجدید ارزیابی را انجام دهند مگر آنکه دارایی ارزیابی شده به فروش برود.

- با احتساب به مقاصد تعریف شده و کلا در راستای حمایت از شرکت ها، دولت در بودجه که مصوب شده است از شرکت های مشمول ماده 141 را ارائه می کند و اعلام کرده است که در طی سال مالی بعد شرکت هایی که مشمول ماده 141 قانون تجارت شده اند و اقدام به افزایش سرمایه از محل مازادی که از ارزیابی مجدد به دست آمده است، می کند معاف از محل خواهد بود و این یکی از نکات بسیار مهم و مثبت می باشد. چون در واقع طی یک فرایند این افزایش سرمایه پولی وارد شرکت نمی شود.

- معمولا اکثر شرکت ها و بنگاه های اقتصادی که از این طریق اقدام به افزایش سرمایه می کنند به لحاظ عملیاتی با مشکلاتی دست و پنجه نرم می کنند. این نکته را در ارتباط با سهامداری باید به یاد داشت. البته تعدادی از شرکتها نیز با انجام یک سری اقدامات اصلاحی زیان انباشته خود را کاهش یا حذف مینمایند.

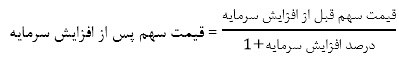

- فرمول قیمت سهم پس از افزایش سرمایه از طریق تجدید ارزیابی دارایی ها از رابطه زیر محاسبه میشود:

تجدید ارزیابی از دید سرمایهگذاران

بر اساس آنچه از اولین تجربه اجرایی افزایش سرمایه از محل مازاد تجدید ارزیابی داراییها تا به امروز مشاهده شده هر سهمی که اقدام به این کار میکند با اقبال سهامداران روبرو میشود و از زمانی که گزارش طرح توجیهی افزایش سرمایه در سامانه کدال منتشر میگردد تا قبل از برگزاری مجمع با اقبال خوبی همراه میشود و رشدهای بعضاً چند صددرصدی را نصیب سرمایهگذاران کرده است که با توجه به نکات فوق و آنچه در ادامه میآید به نظر میرسد یک مسئله روانی بوده و شاید تنها دلیل بنیادی که بتوان برای آن ذکر کرد این است که با بزرگتر شدن داراییهای شرکت و از طرفی ارزش دفتری آن انتظار سرمایهگذاران بر این است که قیمت سهم رشد نماید. درحالیکه طی افزایش سرمایه قیمت سهم اختلاف فاحشی با ارزش دفتری هر سهم پیدا میکند و همین عامل موجب میشود تا قبل از برگزاری مجمع قیمت سهم طی معاملات رشد چشمگیری نماید. حال اگر شرکت مزبور بتواند طی معاملاتی زیان انباشته را صفر یا به سود انباشته تبدیل کند قیمت سهم رشد دوچندانی را تجربه خواهد کرد.

تجدید ارزیابی از دید شرکت

برای بررسی این باید به این موضوع توجه شود که برخی از شرکت ها دارایی استهلاک پذیر و برخی دیگر دارایی های دیگری همچون زمین را مبنای تجدید ارزیابی قرار می دهند و در نتیجه رفتار متفاوتی را میتوان برای آن در نظر گرفت.

مزایای این روش از افزایش سرمایه

- امکان خروج از ماده 141 قانون تجارت

- افزایش کارآیی اطلاعاتی بازار سرمایه: نوشتن گزارش افزایش سرمایه، لیست کردن داراییها و ارائه قیمت به روز، معتبر و صحیح برای آنها و کلا تایید سه گروه و نهاد مالی (هیات سه نفره کارشناسان رسمی دادگستری، حسابرس و سازمان بورس) موجب شفافیت هر چه بیشتر داراییهای یک شرکت و امکان قیمتگذاری صحیحتر آن توسط سرمایهگذاران میشود. قبل از انتشار گزارش افزایش سرمایه از محل تجدید ارزیابی، قیمتهایی برای داراییها توسط سرمایهگذاران برآورد میشود که الزاما صحیح و معتبر نیست.

- تقویت ظرفیت تامین مالی یا بهبود ظرفیت استقراض شرکتها مخصوصا برای دریافت وامهای ارزی

- واقعیتر شدن نسبتهای مالی چون بازده حقوق صاحبان سهام و بازده داراییها

- قابلیت مقایسه بهتر صورتهای مالی در دورههای مالی مختلف برای خود شرکت و در مقایسه با شرکتهای دیگر

- هزینههای سیاسی در همه جای دنیا برای شرکتهای بزرگ وجود دارد و آنان علاقهمندند نشان دهند که سودهای گزارششده زیاد نیستند. این امر با استفاده از تجدید ارزیابی داراییها امکانپذیر میشود.

معایب این روش از افزایش سرمایه

- در صورتی که دارایی ارزیابیشده کاملا مستهلک شود، ولی هنوز شرکت اقدام به فروش آن نکرده باشد از آنجا که استهلاک شرکت بر مبنای سیستم بهای تمامشده پیش میرود و افزایش قیمت داراییها به سرمایه بسته شده است، ارزیابی دورههای مختلف مدیریت شرکت با نارسایی مواجه میشود، چراکه زیان هر دوره باید در زمان وقوع آن به هزینه منظور شود که الان انجام نشده است. هنگام فروش دارایی کاملا مستهلکشده یکباره زیان بالایی شناسایی خواهد شد.

- کاهش قیمت سهام شرکتهای بورسی به زیر ارزش دفتری در صورتی که میزان ارزیابی دارایی زیاد باشد.

- کاهش کیفیت اطلاعات مالی در برخی شرکتها: در شرکتهای سرمایهگذاری که دارای شرکتهای فرعی هستند در صورتی که یک یا چند شرکت اقدام به ارزیابی کنند، تلفیق اطلاعات مبنی بر بهای تمام شده تاریخی و تجدید ارزیابی، قابلیت مقایسه اطلاعات حسابداری را کمتر کرده و این مساله با هدف تجدید ارزیابی در تضاد است.

- افزایش هزینههای شرکت (هزینههای کارشناسان رسمی و افزایش هزینه حسابرسی در سال اول بهدلیل ارائه گزارش توجیهی افزایش سرمایه و در سالهای آتی بهدلیل افزایش حجم داراییهای شرکت.)

- سیستم انبار و بهای تمامشده داراییها باید قیمت داراییها را براساس هر دو مورد(1) بهای تمام شده و (2) قیمت بعد از تجدید ارزیابی داراییها نگهداری کند تا امکان محاسبه استهلاک و مالیات در هنگام فروش وجود داشته باشد.

- افزایش سرمایه از محل سود انباشته (سهام جایزه) چگونه است؟

- افزایش سرمایه از محل صرف سهام یا سلب حق تقدم چگونه است؟

- افزایش سرمایه از محل آورده نقدی و مطالبات حال شده چگونه است؟

- افزایش سرمایه چگونه انجام میشود؟ بهترین افزایش سرمایهها کداماند؟

- به کانال حد ضررهای بازار در بپیوندید