عرضه اولیه در بورس چیست؟

شاید بتوان گفت عرضه اولیه سهام از اولین اصطلاحاتی است که هر فردی با ورود به بازار سرمایه آن را خواهد شنید. در این آموزش به زبانی ساده با IPO آشنا میشویم و نکات کاربردی مربوط به آن را شرح میدهیم.

عرضه اولیه چیست؟

به زبان ساده میتوان گفت که «عرضه اولیه سهام» (Initial Public Offering) یا به اختصار IPO یعنی اینکه یک شرکت برای اولین بار سهام خود را در بورس (یا فرابورس) عرضه میکند. شرکتهای زیادی در بازار بورس وجود دارند و هر کدام روزی وارد این بازار شدهاند و به اصطلاح عرضه اولیه شدهاند. معمولاً ۵ تا ۱۰ درصد از کل سهام شرکت در عرضه اولیه ارائه میشود و به هر نفر تعدادی سهم از آن میرسد. البته این مقدار ممکن است تغییر کند. شرکتهایی که شرایط بهتری از نظر برآورده کردن الزامات قانونی دارند، معمولاً در بورس پذیرفته میشوند، در غیر این صورت، در فرابورس فعالیت خواهند کرد.

مزایای عرضه اولیه برای شرکتها چیست؟

هدف اصلی عرضه شرکتها در بورس، جذب سرمایه و تأمین مالی است. ورود شرکتها به بورس آنها را ملزم به شفافیت در امور مختلف و صورتهای مالی میکند. این امر خود سبب میشود اعتبار بیشتری کسب کنند و در مواردی مانند وام گرفتن کار راحتتری داشته باشند. علاوه بر این، حضور در بورس شرکت را در معرض عموم قرار داده و موجب نمایش چهرهای مثبت از آن خواهد شد که خود میتواند به استقبال هرچه بیشتر مشتریان و افزایش فروش و سود بیانجامد.

چرا عرضه اولیه سهام برای سرمایهگذاران جذاب است؟

در سالهای اخیر، عرضه اولیهها با توجه به سودآوری خوبی که در کوتاهمدت داشتهاند، مورد استقبال سرمایهگذاران و به ویژه کسانی که تازه وارد بازار سرمایه شدهاند قرار گرفتهاند. دلیل اصلی استقبال سهامداران از عرضه اولیهها، پایینتر بودن قیمت سهم در زمان عرضه نسبت به ارزش ذاتی آن است. بنابراین، به دلیل تقاضای زیاد برای خرید سهام عرضه اولیه، معمولاً قیمت آن در زمان کوتاهی رشد خوبی خواهد داشت و افراد سود مناسبی از فروشش کسب خواهند کرد. عرضههای سالهای اخیر معمولاً سود مناسبی داشتهاند و به همین دلیل افرادی که تازه وارد بازار سرمایه شدهاند، بدون نیاز به تحلیلهای خاص به خرید سهام این عرضهها اقدام میکنند.

عرضه اولیه به چه روشی انجام میشود؟

در بورس اوراق بهادار تهران،عرضه اولیه فعلاً به روش بوک بیلدینگ (Book Building) یا ثبت سفارش انجام میشود. قبلاً همه افرادی که میخواستند درعرضه اولیه شرکت کنند، در یک زمان مشخص، مثلاً ۱۲:۴۰ باید سفارش خود را در سامانه معاملاتی وارد میکردند. از مشکلات این روش آن بود که به برخی افراد سهام نمیرسید. در روش بوک بیلدینگ، یک بازه تعیین میشود، مثلاً ۱۰ صبح تا ۱۲:۳۰ ظهر و همه افرادی که میخواهند مشارکت داشته باشند، میتوانند سفارش خود را در سیستم ثبت کنند. این سفارش بر اساس سقف قیمت و حداکثر تعداد سهام است. در نهایت، بسته به تعداد سهامی که شرکت عرضه کرده و تعداد افرادی که سفارش خرید ثبت کردهاند، به هر نفر تعدادی سهم تعلق خواهد گرفت. البته ذکر این نکته ضروری است که با توجه به استقبال متقاضیان و تعداد درخواستهای زیاد، افراد متقاضی برای آنکه بتوانند سهم خریداری کنند، باید سفارش خود را در سقف قیمت قرار دهند، زیرا اولویت با بالاترین قیمتها برای اختصاص سهام است.

نحوه خرید عرضه اولیه سهام

خرید عرضه اولیه سهام را میتوان در گامهای ساده زیر خلاصه کرد.

گام اول: ثبتنام و دریافت کد بورسی

اولین گام برای شرکت درعرضه اولیه این است که کد بورسی داشته باشید. برای این کار باید در سامانه سجام ثبتنام کرده و به یکی از کارگزاریهای مجاز جهت دریافت کد بورس اقدام کنید.برای آشنایی بیشتر با کارگزاریها، پیشنهاد میکنیم به مطلب «بهترین کارگزاری بورس | بررسی جامع کارگزاری ها» مراجعه کنید. کارگزاریها نام کاربری و رمز عبور ورود به سامانه معاملاتی مربوط به کد بورسیتان را به شما میدهند و از طریق سامانه معاملاتی میتوانید سفارشهای خود را ثبت کنید.برای آشنایی کامل با نحوه ثبتنام، میتوانید مطلب «راهنمای ثبت نام در بورس و سامانه سجام» را مطالعه کنید.

گام دوم: اطلاع از زمان عرضه اولیه

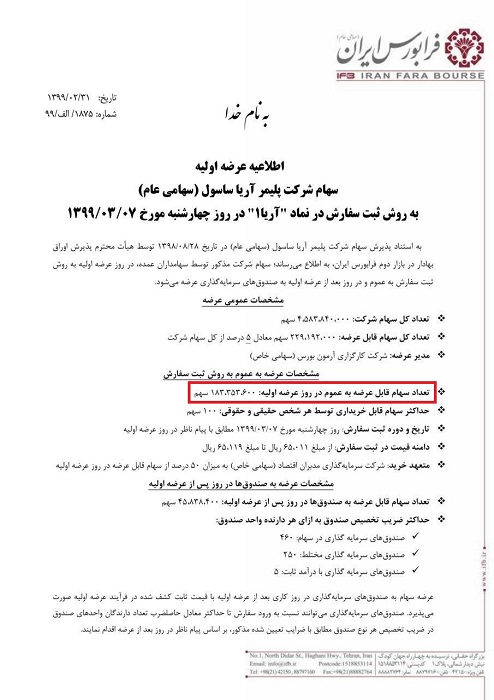

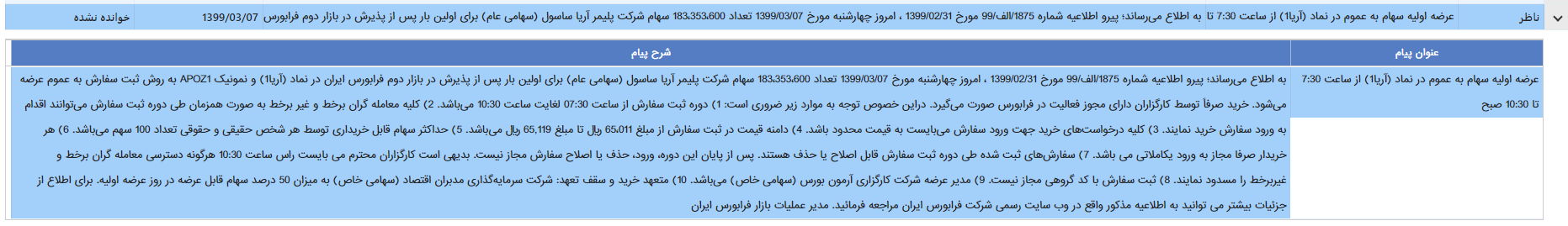

گام دوم اطلاع از زمان عرضه اولیهها است. با توجه به استقبال مردم به بورس، امروزه رسانههای مختلف و اخبار زمان عرضههای اولیه سهام شرکتها را اعلام میکنند. البته کارگزاریها نیز معمولاً مشتریان خود را از راههایی مانند پیامک از عرضه اولیهها باخبر میکنند. زمان و جزئیات عرضه اولیهها در اطلاعیه مربوط به عرضه اولیه منتشر میشود که حداکثر دو روز قبل از انجام عرضه اولیه توسط نهاد ناظر اطلاعرسانی میشود. این اطلاعیه شامل مواردی مانند تاریخ عرضه اولیه، ساعت مجاز ثبت سفارش، سهمیه هر کد معاملاتی، بازه قیمت هر سهم و سایر شرایط سفارش است. شکل زیر، اطلاعیه عرضه اولیه شرکت آریا ساسول را نشان میدهد.

گام سوم: برآورد سهمیه هر کد در عرضه اولیه سهام

همانطور که در نمونه اطلاعیه مشاهده میکنید، حداکثر سهام قابل خریداری توسط هر شخص حقیقی و حقوقی نوشته شده است. اما با توجه به تعداد بالای متقاضیان عرضه اولیه، تعداد سهام تخصیص یافته به هر کد، عدد کمتری از این مقدار است. اولین نکته این است که مجموع سهام قابل عرضه در اطلاعیه مربوط به عرضه اولیه(IPO) مشخص بوده و آن را میدانیم. با در نظر گرفتن تعداد افرادی که در عرضه اولیههای قبلی شرکت کردهاند و احتمال اینکه در این عرضه اولیه نیز شرکت میکنند (یا حتی تعدادشان افزایش مییابد)، میتوانیم سهم هر کد بورسی در عرضه اولیه(IPO) را از قبل تخمین بزنیم. در این صورت، به اندازه همان مقداری که سهم به ما میرسد نقدینگی فراهم کرده و نیازی نیست حساب خود را بیش از مقدار نیاز شارژ کنیم. برای روشن شدن این موضوع، یک مثال را بررسی میکنیم.

نمونه آگهی عرضه اولیه شرکت آریا ساسول با نماد (آریا۱) قرار است در تاریخ چهارشنبه، هفتم خرداد ۱۳۹۹ انجام شود. همانطور که در شکل بالا مشخص شده، تعداد کل سهام قابل عرضه این شرکت به عموم در عرضه اولیه۱۸۳,۳۵۳,۶۰۰ سهم است. همچنین، میدانیم که در عرضه اولیه قبلی مربوط به نماد پیزود حدوداً ۳ میلیون و ۷۲ هزار کد شرکت کردهاند. بنابراین، با فرض شرکت همین تعداد در عرضه اولیه، اگر تعداد کل سهام قابل عرضه را بر تعداد کدهای فعال در عرضه اولیه قبلی تقسیم کنیم، عدد تقریباً ۶۰ به دست میآید و این بدین معنی است که تقریباً به هر کد ۶۰ سهم تعلق میگیرد. بنابراین، بهتر است به اندازه همین تعداد سهم، حساب خود را شارژ کنیم، نه ۱۰۰ سهم مجاز. اگر به تعداد کدهای شرکتکننده در عرضه قبلی دسترسی ندارید، به سادگی میتوانید تعداد کل سهام عرضه اولیه آن را بر تعداد سهمی که به هر نفر تعلق گرفته تقسیم کنید.

گام چهارم: ثبت سفارش

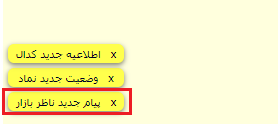

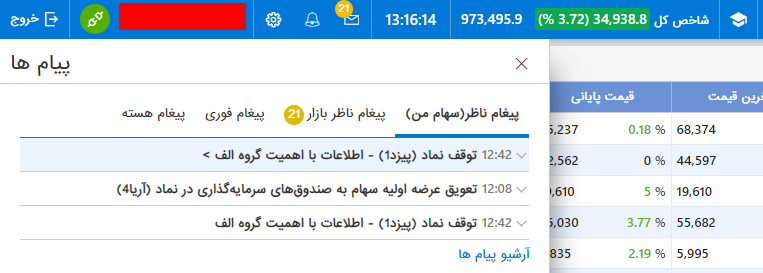

پس از آنکه مقدار تقریبی سهمیه هر کد را محاسبه کردیم، باید به اندازه لازم حساب خود را در سامانه کارگزاری شارژ کنیم. در گام بعدی باید سفارش خود را ثبت کنیم. در روزی که عرضه اولیه انجام میشود، باید بازه زمانی ثبت سفارش را که توسط ناظر بازار اطلاعرسانی میشود، ببینیم. برای دیدن پیام ناظر، هم میتوانید از سایت شرکت مدیریت فناوری بورس تهران (TSETMC) و هم از سامانه کارگزاری مشاهده کنید. پیامهای ناظر در سامانه TSETMC در پایین و سمت چپ صفحه قابل دسترس است.

در سامانه کارگزاری نیز بخش پیامها باید چیزی شبیه شکل زیر باشد.

برای مثال، پیام ناظر برای عرضه اولیه نماد آریا۱ به صورت زیر است.

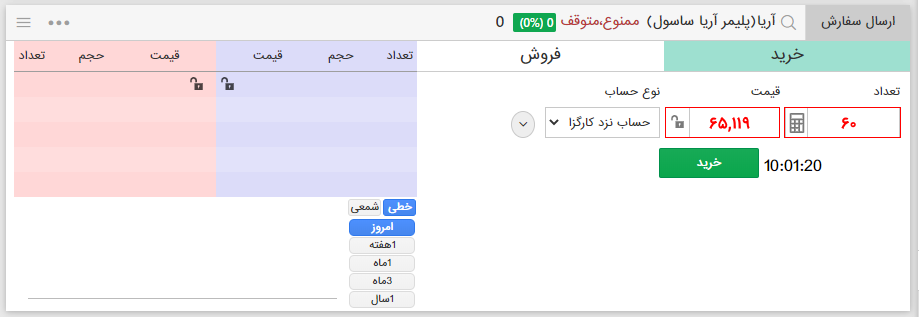

اکنون همه چیز برای ثبت سفارش آماده است. در بازه زمانی تعیین شده وارد سامانه معاملاتی کارگزاری خود شوید و نماد مورد نظر را جستجو کنید. در قسمت تعداد عدد ۶۰ (همان چیزی که تقریبی محاسبه کردیم) و برای قیمت، سقف آن، ۶۵,۱۱۹ ریال را وارد کنید. در نهایت دکمه خرید را بزنید.

چند ساعت پس از اتمام زمان سفارش خرید، میتوانید به سامانه کارگزاری مراجعه کرده و تعداد سهمی را که به شما اختصاص یافته است، مشاهده کنید.

چه زمانی سهام عرضه اولیه را بفروشیم؟

مطمئناْ قیمت سهام عرضه اولیه تا بینهایت افزایش پیدا نمیکند و در موقعیت مناسبی باید آن را بفروشیم. از فردای روز عرضه اولیه، به دلیل رشد قیمت و سودآور بودن، طبیعی است که تقاضا برای سهم زیاد بوده و از طرف دیگر، کسی حاضر به فروش آن نخواهد بود. با رشد هر روز ۵ درصدی قیمت سهام در هر جلسه معاملاتی، قیمت به میزانی خواهد رسید که عرضه و تقاضا متعادل میشوند. با بررسی میزان عرضه و تقاضای سهم میتوان قیمت مناسب فروش آن را تعیین کرد. جایی که تقاضای چندانی برای سهم وجود ندارد و اصطلاحاً به تعادل رسیده، بهترین زمان برای فروش آن است. همانطور که میدانیم، زمان انجام معاملات از ساعت ۹:۰۰ تا ۱۲:۳۰ است. اما زمان ثبت سفارش از ساعت ۸:۳۰ شروع میشود. به همین دلیل است که در روز بعد از عرضه تقاضای بسیار زیادی دقیقاْ رأس ساعت ۸:۳۰ ثبت شده است. البته باید شرایط شرکت را نیز بررسی کرد و دید که آیا در آینده به حرکت مثبت و رشد خود ادامه خواهد داد یا خیر. در این صورت میتوان همچنان سهامداری کرد و دید خود را به میانمدت یا بلندمدت افزایش داد.

چند پرسش رایج درباره عرضه اولیه

پرسش ۱: آیا میتوان روز معاملاتی بعد از عرضه اولیه باز هم از آن سهم خریداری کرد؟

- بله. در روزهای معاملاتی بعد از عرضه اولیه میتوانید سهام مورد نظر را خریداری کنید. با توجه به حجم زیاد تقاضا، بهتر است سفارش خو را در ساعت ۸:۳۰ و در بالاترین قیمت ثبت کنید.

پرسش ۲: سفارش خرید عرضه اولیه را در چه قیمتی ثبت کنیم؟

- با توجه به استقبال زیاد و تقاضای فراوان برای عرضه اولیه، باید سفارش خود را در سقف قیمتی ثبت کنید تا سهم به شما تعلق بگیرد.

پرسش ۳: قیمتگذاری هر سهم چگونه است و چرا در عرضه اولیه شرکتهای مختلف قیمت هر برگه سهم آنها متفاوت است؟

- این مورد به ارزشگذاری شرکت و تعداد کل سهام آن بر میگردد. بالاتر بودن قیمت یک سهم خاص، اصولاً دلیلی بر ارزش آن نیست، بلکه به عواملی چون ارزش شرکت و… بستگی دارد.

پرسش ۴: آیا خود کارگزاری ثبت سفارش عرضه اولیه را انجام میدهد؟

- این مورد به کارگزاری و نحوه توافق اولیه شما با آن بستگی دارد. ممکن است در هنگام ثبتنام و گرفتن کد بورسی با کارگزاری توافق کرده باشید که عرضه اولیه را به صورت خودکار برای شما انجام دهد و نیازی نباشد خودتان ثبت سفارش کنید. بنابراین، حتماً دقت کنید که در این موضوع وضعیت خود را بدانید.

پرسش ۵: آیا میتوان تعداد کمتری از حداکثر مجاز سهم خرید؟

- بله، میتوانید این کار را انجام دهید. البته با توجه تعداد زیاد متقاضیان، معمولاً تعداد سهم کمتری نسبت به سقف مجاز به هر کد تعلق میگیرد. با یک محاسبه سرانگشتی، میتوانید این تعداد را به دست آورید.

در این مطلب، سعی کردیم تا به مهمترین پرسشهایی که پیرامون مفهوم عرضه اولیه وجود دارند، پاسخ دهیم. همچنین روش شرکت در عرضه اولیه و برآورد تعداد سهم اختصاص یافته به هر کد را مرور کردیم. اکنون از شما دعوت به عمل میآوریم تا از طریق بخش نظرات دیدگاههای خود را در این رابطه با ما در میان بگذارید.

- بازار پایه چیست؟

- تحلیل تکنیکال چیست؟

- بازار مالی چیست؟ انواع بازارهای مالی کدام اند؟

- انواع تحلیل بازارهای مالی

- بورس کالا چیست؟

- بورس چیست؟