بورس چیست؟

در یک تقسیمبندی ابتدایی و ساده اقتصادی، میتوان مردم را به دو دسته تقسیم کرد. دسته اول کسانی هستند که پول و سرمایه و پسانداز (به هر اندازهای) دارند، اما نمیتوانند فعالیت اقتصادی انجام دهند. دسته دوم نیز افرادی هستند که توانایی انجام کار اقتصادی دارند، اما به سرمایه برای انجام آن نیازمندند. از طرفی، سرمایه و پسانداز همه مردم با هم برابر نیست و سلیقه و هدف آنها برای سرمایهگذاری با هم تفاوت دارد؛ برخی اهداف کوتاه مدتی دارند و برخی بلند مدت. بازاری که همه این تفاوتها را در نظر میگیرد و امکان حضور همه در آن میسر است، بازار سرمایه و بورس است. شاید تاکنون در رسانهها و اخبار درباره بورس و اصطلاحات مربوط به آن، چیزهایی شنیده باشید و این پرسش برایتان پیش آمده باشد که بورس چیست و اصطلاحاتی که درباره آن به کار برده میشود، چه مفهومی دارند. برای پاسخ به این پرسشها، پیشنهاد میکنیم این مطلب را مطالعه کنید.

بورس چیست ؟

به زبان ساده میتوان گفت که بازار مکانی است که در آن خرید و فروش انجام میشود. حال این بازار میتواند یک مکان فیزیکی یا در بستری مانند اینترنت باشد. آنچه خریداران و فروشندگان معامله میکنند، داراییهایشان است که میتواند واقعی یا مالی باشد. داراییهای واقعی همان داراییهای فیزیکی مانند خانه، زمین، خودرو و… هستند. در طرف مقابل، داراییهای مالی اسنادی مانند سهام و اوراق مشارکت را در بر میگیرند.

در قرن سیزدهم میلادی، صرافان در مقابل خانه شخصی به نام واندر بورس (Van der Beurze) جمع میشدند و اوراق بهاداری را معامله میکردند. بعد از آن، مکانهایی که در آنها اوراق مشارکت مورد خرید و فروش قرار میگرفت بورس نامیده شد.

تاریخچه بازار بورس

تشکیل بورس در ایران نیز به سال ۱۳۱۵ بر میگردد که کارشناسان هلندی و بلژیکی برای تدوین مقررات و اقدامات اولیه آن به ایران آمدند. با وجود وقفههایی که به دلایل مختلف وجود داشت، بالأخره در سال ۱۳۴۵ قانون تشکیل بورس اوراق بهادار تهران تصویب شد.

اما بورس چیست ؟ بورس بازاری است که در آن داراییها خرید و فروش میشوند. بورس به سه دسته بورس کالا، ارز و اوراق بهادار تقسیم میشود. در بورس کالا همانگونه که از نامش بر میآید، کالاهای معینی خرید و فروش میشود. در این بورس، معمولاً مواد اولیه معامله شده و هر کالایی بورس خودش را دارد.

در بورس ارز، پولهای خارجی مورد معامله قرار میگیرند که البته این بورس در ایران فعال نیست. در بورس اوراق بهادار، داراییهای مالی مانند سهام شرکتها، اوراق مشارکت و.. خرید و فروش میشود. در بورس اوراق بهادار یا به اختصار، بورس، بستری ایجاد شده تا خریداران و فروشندگان بتوانند معاملات را انجام دهند.

در این بازار قوانینی وجود دارد که منافع سرمایهگذاران و سرمایهپذیران را حفظ میکند. به عبارت بهتر، بورس سرمایهگذاران و سرمایهپذیران را گرد هم میآورد تا هر دو با تواناییها و داراییهایی که دارند موجب منفعت دو طرف شوند.

مزایای سرمایه گذاری در بورس

شاید این پرسش برایتان پیش بیاید که مزایای سرمایه گذاری در بورس چیست ؟ در پاسخ به این پرسش میتوان مزیتهای بازار سرمایه نسبت به سایر بازارها را به صورت زیر نام برد:

- در بازار سرمایه میتوان سود بیشتری به دست آورد. البته این امر مستلزم پذیرش ریسکهای سرمایهگذاری نیز هست.

- قابلیت نقدشوندگی در بازار سرمایه بسیار بهتر از سایر بازارها است. کسانی که سهامی در بورس دارند، در صورت نیاز میتوانند خیلی سریعتر از اغلب سرمایهگذاریهای دیگر سرمایه خود را نقد کنند.

- در بورس، نهاد ناظری به نام سازمان بورس و اوراق بهادار وجود دارد که بر تمامی فعالیتها نظارت میکند. همچنین، قوانین حاکم بر بازار بورس، آن را به مکانی امن برای سرمایهگذاری تبدیل کرده است.

- برای سرمایهگذاری در بازار بورس نیازی نیست که سرمایه زیادی داشته باشید. بد نیست بدانید که حداقل مقدار سفارش در سیستمهای معاملات آنلاین ۵۰۰ هزار تومان است.

- اگر با آگاهی در بورس سرمایهگذاری کنید، ارزش دارایی و سهامی که خریدهاید در برابر تورم حفظ میشود.

- از دیدگاه کلان، کنترل نقدینگی و تورم نیز از مزایای بازار سرمایه محسوب میشود.

چگونه وارد بازار بورس شویم؟

اما مقدمات ورود به بورس چیست ؟ برای ورود به بورس، ابتدا بهتر است کمی درباره آن مطالعه کنید. پس از کسب اطلاعات کافی باید به یکی از کارگزاریهای مجاز مراجعه کرده و برای فعالیت در بورس، کد بورسی دریافت کنید. با دریافت کد بورسی و شروع خرید و فروش، رسماً وارد بازار سرمایه شدهاید و میتوانید سهام مختلف را معامله کنید.

یکی از بهترین منابع برای آشنایی با بورس که به زبانی ساده بیان شده، فیلم آموزش مقدماتی ورود به بازار بورس و نکات کاربردی است. با این آموزش به راحتی میتوانید مفاهیم بورس را یاد بگیرید و شروع خوبی برای ورود به بازار سرمایه داشته باشید. در این فیلم آموزشی، علاوه بر مفاهیم اصلی، اطلاعات مهم مورد نیاز سرمایهگذاری، از دریافت کد بورسی تا خرید و فروش و نکات مهم مربوط به آن ارائه شده است.

روش ورود به بورس چیست ؟

شاید اصطلاحاتی را شنیده باشید و این پرسش برایتان پیش آمده باشد که کاربرد این اصطلاح در بورس چیست و چه مفهمی دارد. در بخش بعدی، مهمترین و رایجترین اصطلاحات مربوط به بورس را بیان میکنیم.

اصطلاحات رایج در بورس

اگر میخواهید بدانید اصطلاحات رایج در بورس چیست و مفهوم و کاربرد آنها را فرا بگیرد، بهتر است این بخش از مطلب را مطالعه کنید. در ادامه به رایجترین و پرکاربردترین اصطلاحات بازار سرمایه میپردازیم و هر یک از آنها را شرح میدهیم.

سهم چیست؟

سهم یک برگه دارای ارزش یا همان اورق بهادار است که با خرید آن میتوانیم بخشی از مالکیت یک شرکت را در اختیار داشته باشیم. به زبان ساده میتوان گفت که هر سهم حاصل تقسیم سرمایه یک شرکت بر یک عدد مشخص است.

ارزش اسمی هر سهم طبق قانون ۱۰۰۰ ریال است. البته ارزش اسمی شرکتهای مختلف با توجه به وضعیت فعالیتی که دارند، ممکن است عددی بیشتر یا کمتر از این مقدار باشد. با استفاده از ارزش اسمی سهم میتوان تعداد سهام و میزان سرمایه یک شرکت را تعیین کرد. برای مثال، اگر سرمایه یک شرکت در ترازنامه ۱۲۰۰ میلیارد ریال باشد، با تقسیم این عدد بر ۱۰۰۰ ریال، تعداد سهام آن به دست میآید که ۱٫۲ میلیارد عدد است.

شرکتها برای تأمین هزینههای خود میتوانند سهام خود را به عموم مردم بفروشند. اگر کسی سهام شرکتی را بخرد، مالکیت بخشی از آن را در اختیار دارد و میتواند در رأیگیری مجمع عمومی آن شرکت کند. سهامدار میتواند در سود شرکت سهیم شود و علاوه بر آن، از افزایش ارزش سهمش بهرهمند شود.

ترازنامه چیست؟

اما ترازنامه چیست؟ ترازنامه یک صورت مالی است که سرمایه (حقوق صاحبان سهام) و داراییها و بدهیهای شرکت در آن نوشته میشود. در ترازنامه، ابتدا داراییها، بعد از آن بدهیها و در نهایت حقوق سهامداران ثبت میشود. ترازنامه به این دلیل برای سهامداران مهم است که با بررسی آن میتوانند از قدرت شرکت مطلع شده و وضعیت آن را در آینده پیشبینی کنند.

مجمع چیست؟

جلسهای که در آن، مدیران و سهامداران برای بررسی و تصمیمگیری مسائل مهم شرکت گرد هم میآیند اصطلاحاً مجمع نامیده میشود. همه سهامداران شرکت، متناسب با سهمی که دارند، در صورت رأیگیری حق رأی دارند.

جلسه مجمع باید حداقل ۱۰ روز قبل از برگزاری، توسط هیئت مدیره شرکت اطلاعرسانی شود. مجمعهایی که برگزار میشوند دو دستهاند: مجمع عادی سالیانه و مجمع فوقالعاده.

در مجمع عادی سالیانه، هیئت مدیره هر یک سال یک بار باید سهامداران را دعوت و گزارش عملکرد را به آنها ارائه کند. در این مجمع، درباره مواردی از قبیل تقسیم سود به سهامداران و انتخاب اعضای هیئت مدیره تصمیمگیری و رأیگیری میشود.

به جز مجامع سالیانه، هر مجمع دیگری که برگزار شود، مجمع فوقالعاده نام دارد و در آن، اغلب درباره مواردی مانند افزایش سرمایه، تغییر نام، نشانی و… شرکت تصمیمگیری میشود.

هیات مدیره چیست؟

هیات مدیره به مجموعه ۵ تا ۹ نفری گفته میشود که توسط سهامداران انتخاب میشوند و وظیفه آنها اداره شرکت است.

مفهوم سال مالی چیست؟

سال مالی که به آن دوره مالی نیز میگویند، دورهای است شرکتها در پایان آن و در تاریخ معینی باید گزارش عملکرد خود را ارائه دهند. آغاز سال مالی شرکتها ممکن است با هم تفاوت داشته باشد، اما طول هر سال مالی معمولاً ۱۲ ماه است.

شرکتها باید حداکثر تا چهار ماه بعد از سال مالی، مجمع عادی سالیانه را تشکیل دهند و حداکثر هشت ماه پس از تشکیل مجمع عمومی سالیانه و تصویب صورتهای مالی، سود نقدی سهامداران را پرداخت کنند. برای مثال، اگر سال مالی از مهر شروع شود، شرکت باید گزارشهای منتهی به سال مالی منتهی به ۳۱ شهریور را ارائه کنند.

صورت حساب سود و زیان چیست؟

در صورت حساب سود و زیان، میزان درآمد و هزینه و در نهایت سود و یا زیان شناسایی شده شرکت آورده میشود. دلیل اهمیت صورت حساب سود و زیان این است که میزان سودآوری شرکت را نشان میدهد و میتواند یکی از عوامل تصمیمگیری سهامدار باشد.

سود هر سهم یا EPS چه مفهومی دارد؟

سود هر سهم (EPS) معادل عبارت انگلیسی Earning Per Share است و سودی است که به هر سهم تعلق میگیرد. اگر کل سود را پس از کسر مالیات بر تعداد سهمها تقسیم کنیم، سود هر سهم به دست خواهد آمد. EPS تحقق یافته، سودی است که در سال مالی محقق میشود و EPS پیشبینی شده مقدار سودی است که شرکت برای سال مالی پیشرو پیشبینی میکند.

سود تقسیمی هر سهم یا DPS چیست؟

شرکتها، الزاماً همه سود هر سهم را بین سهامداران توزیع نمیکنند و ممکن است بخشی از آن را به توسعه شرکت و امور مشابه آن اختصاص دهند. بنابراین، میزان سودی که از هر سهم بین سهامداران توزیع میشود، سود تقسیمی هر سهم (Dividend Per Share) نام دارد. تصمیمگیری میزان تقسیم سود، در مجمع عادی سالیانه و با رأیگیری از سهامداران انجام میشود.

کدال چیست؟

کدال (Codal) مخفف عبارت Comprehensive Database Of All Listed Companies به معنی سامانه اطلاعات جامع شرکتهای فهرست شده در بورس است. همانطور که گفتیم، در بازار سرمایه قوانینی وجود دارد که از سرمایهگزاران حمایت میکند. همچنین، سرمایهگذاران باید با دسترسی به اطلاعات مختلف شرکتها، وضعیت آنها را از دیدگاه خرد و کلان بررسی کنند.

کدال، سامانهای برای نگهداری و انتشار الکترونیکی اطلاعات مالی و اطلاعات مربوط به سهام شرکتهای ثبت شده در بورس اوراق بهادار ایران است و سرمایهگذاران با استفاده از اطلاعات موجود در آن میتوانند وضعیت شرکتها را تحلیل کنند.

کد بورسی چیست؟

برای سرمایهگذاری در بورس، به یک کد معاملاتی یا کد بورسی نیاز است. این کد، یک کد منحصر به فرد است که شخص سرمایهگذار در سامانه اطلاعاتی با آن شناسایی میشود. برای دریافت کد بورسی باید به یکی از کارگزاریها مراجعه کرده و با طی روال قانونی آن را دریافت کنید. توجه کنید که گرفتن کد بورسی رایگان است. این کد شامل ۳ حرف (حروف ابتدای نام خانوادگی) و ۵ رقم است. برای مثال کد بورسی شخصی با نام خانوادگی صبوری ممکن است «صبو ۱۵۴۰۱» باشد.

نماد معاملاتی چیست؟

نماد نام اختصاری شرکتی است که در بورس حضور دارد. حرف اول هر نماد مربوط به صنعتی است که شرکت در آن زمینه فعالیت میکند و ادامه آن نیز خلاصه نام شرکت است. برای مثال نماد ستران (سیمان تهران) مربوط به گروه صنعت سیمان، آهک و گچ بوده و تران همان تهران است.

عرضه اولیه چیست؟

وقتی شرکتی برای اولین بار سهام خود را در معرض خرید عموم قرار دهد، میگویند عرضه اولیه عمومی صورت گرفته است.

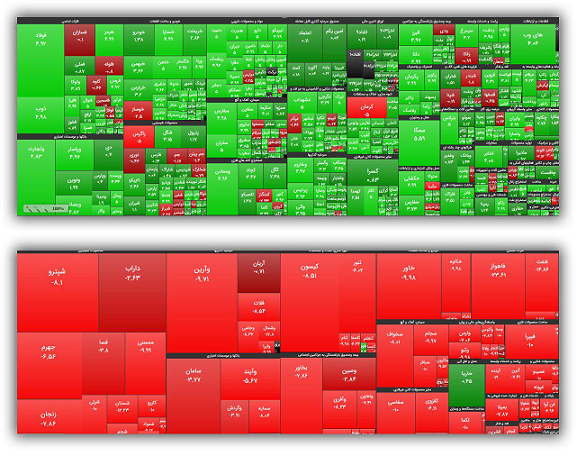

شاخص بورس چیست ؟

حتماً در رسانهها شنیدهاید که شاخص امروز بورس با مثلاً ۱۰0۰ واحد رشد به ۳۲۰ هزار واحد رسیده است. اما شاخص بورس چیست و چه مفهومی دارد؟ برای ارزیابی کیفی همه فرایندها معمولاً شاخص (Index) یا معیاری کمی تعیین میشود که با بررسی آن میتوان گذشته، حال و آینده را تحلیل کرد.

در بورس نیز شاخص و به عبارت بهتر شاخصهایی وجود دارند که میتوانند معیاری مناسب برای ارائه وضعیت آن باشند. شاخص کل یکی از مهمترین شاخصهایی است که همه فعالان بازار سرمایه باید با آن آشنایی داشته باشند.

برای محاسبه شاخص، یک سال مشخص به عنوان پایه یا مبنا در نظر گرفته میشود و پس از تقسیم ارزش جاری بر ارزش سال مبنا، عدد حاصل در ۱۰۰ ضرب میشود.

در هر بازار بورس اوراق بهادار، بسته به نیاز و کارایی، شاخصهای زیادی تعریف و محاسبه میشود. برای مثال، در سهام بورس آمریکا، شاخص داو جونز (Dow Jones) نشان دهنده تغییرات ۳۰ شرکت صنعتی، ۲۰ شرکت حمل و نقل و ۱۵ شرکت خدماتی است.

شاخص کل قیمت بورس چیست و محاسبه آن چگونه است؟

شاخص کل قیمت (TEHRAN PRICE INDEX) یا TEPIX یکی از مهمترین شاخصهای بورس اوراق بهادار تهران است. اما روش محاسبه شاخص کل قیمت در بورس چیست ؟

این شاخص بر اساس فرمول لاسپیرز محاسبه میشود. بدین صورت که ارزش جاری بازار را در تعداد سهام منتشر شده ضرب میکنند و عددی به دست میآید.

همچنین حاصل ضرب ارزش پایه سهام را در تعداد سهام در سال پایه محاسبه میکنند و عددی به دست میآورند. اگر حاصل تقسیم عدد حاصله اول را بر عدد حاصله دوم در ۱00 ضرب کنیم، شاخص کل قیمت به دست میآید.

در محاسبه شاخص کل قیمت، سال ۱۳۶۹ به عنوان سال پایه در نظر گرفته میشود. به زبان ساده، شاخص کل قیمت بیان میکند که ارزش کل بازار کنونی نسبت به ارزش بازار در سال ۱۳۶۹ چند برابر شده است. همچنین، اگر شاخص در یک سال مثلاً از ۲۵۰ هزار واحد به ۳۰۰ هزار واحد افزایش پیدا کند، یعنی میانگین بازدهی آن در یک سال ۲۰ درصد بوده است. لازم به ذکر است که شرکتهای بزرگ تأثیر بیشتری در شاخص قیمت دارند.

شاخص کل قیمت در بورس اوراق بهادار تهران برای سه دسته انجام میشود. یکی شاخص قیمت کل بازار که در آن، همه شرکتهای دخیل در بازار شرکت داده میشوند. همچنین در شاخصهای قیمت تالار اصلی و فرعی، به ترتیب، فقط قیمت سهام شرکتهای معامله شده در تالار اصلی و تالار فرعی مایش داده میشود.

تالار بورس چیست ؟

تالار بورس جایی است که در آن، کارگزاران سهام را معامله میکنند. تابلویی در تالار بورس وجود دارد که قیمت لحظهای سهام مختلف را نشان میدهد. تالار بورس به دو بخش اصلی و فرعی تقسیم میشود.

در تالار اصلی شرکتهایی وجود دارند که خود را با قوانین سازمان بورس وفق دادهاند. تالار فرعی نیز شامل شرکتهایی است که به صورت آزمایشی در آن فعالت کرده و در صورتی که بتوانند خود را با قوانین وفق دهند، در تالار اصلی فعالیت خواهند کرد.

مفهوم تحلیل فاندامنتال

تحلیل فاندامنتال یا بنیادی نوعی تحلیل است که در آن، تمرکز بر پارامترهای بنیادی مبتنی بر مدیریت و قدرت شرکت بوده و بر اساس آن، سهام ارزیابی و قیمت بنیادی آن تخمین زده میشود.

در تحلیل بنیادی یک شرکت، بدهیها، داراییها، میزان فروش، نوع بدهی، سهم بازار و… مورد ارزیابی قرار گرفته و در نهایت با استفاده از این اطلاعات ارزش ذاتی سهم تخمین زده میشود.

تحلیل فاندامنتال برای بررسی رشد سهام در بلندمدت مناسب بوده و در نوسانات کوتاهمدت سهام کارایی چندانی ندارد. تحلیلگران بنیادی، عملکرد رقبا و چشمانداز اقتصاد را نیز در نظر میگیرند. میتوان گفت که در تحلیل فاندامنتال، گذشته و آینده در نظر گرفته میشود.

تحلیل تکنیکال چیست؟

در تحلیل تکنیکال یا فنی، اعتقاد بر این است که قیمت سهام را عرضه و تقاضا تعیین میکند. تحلیلگران فنی معتقدند که علیرغم نوسانهای روزانه، قیمت سهام از الگوهای خاصی پیروی میکند که برای مدت طولانی تغییری نمیکنند.

یکی از ابزارهای مهم تحلیلگران فنی، نمودارها است. تحلیلگران فنی، وضعیت سهم را در کوتاهمدت و بلندمدت پیشبینی میکنند. آنها رفتار بازار را با روشهای محاسباتی پیشبینی میکنند و زمان خرید و فروش یک سهم را پیشنهاد میدهند.

دامنه نوسان چیست؟

دامنه نوسان، حداکثر مقدار مجاز کاهش و افزایش قیمت یک سهم در معاملات روزانه است. در حال حاضر، دامنه نوسان در بورس اوراق بهادار تهران ۵ درصد است. یعنی قیمت ابتدای روز هر سهم میتواند حداکثر به اندازه ۵ درصد کاهش یا افزایش یابد. مثلاً اگر قیمت سهمی در ابتدای معاملات ۱۰۰۰ تومان باشد، قیمت آن در یک روز میتواند به حداقل ۹۵۰ تومان و حداکثر ۱۰۵۰ تومان برسد.

یکی از دلایل اصلی وجود محدودیت دامنه نوسان، جلوگیری از ضرر و زیان ناگهانی سهامداران است. البته استثنائاتی نیز وجود دارد؛ مثلاً در اولین روز معامله پس از برگزاری مجمع عمومی سالیانه، اولین روز معامله پس از تصویب افزایش سرمایه و… نوسان نامحدود خواهد بود.

سبد یا پرتفوی چیست؟

سبد یا پرتفوی به مجموعه سهمهایی گفته میشود که سهامدار آنها را خریداری کرده است. هدف از تشکیل سبد سهام این است که ریسک پایین بیاید و بین سهام مختلف تقسیم شود. انتخاب سبد مناسب یک از جنبههای مهم مدیریت سرمایهگذاری است.

نسبت P/E چیست؟

نسبت P/E در واقع نسبت قیمت به درآمد هر سهم و یکی از معیارهای مهم در ارزشگذاری سهام شرکتها است.

صف خرید و صف فروش در بورس چیست ؟

وقتی حجم عرضه یک سهم بیشتر از تقاضای آن باشد صف فروش و وقتی حجم تقاضای آن نسبت به عرضهاش بیشتر باشد، صف خرید برای آن تشکیل خواهد شد. یکی از دلایل تشکیل صف خرید یک سهم، اقبال مردم به آن سهم و از دلایل تشکیل صف فروش عدم استقبال سهامداران نسبت به آن است.

گاهی صفهای خرید و فروش در اثر اخبار مرتبط با شرکت تشکیل میشوند. برای مثال اگر شرکتی افزایش سرمایه دهد، ارزش سهام آن بالاتر رفته و صف خرید برای آن تشکیل میشود. در این مواقع کسانی که زودتر خرید میکنند، سود بیشتری به دست خواهند آورد. گاهی نیز دیده شده برخی سهامداران صفهای فروش به صورت عمدی و برای ترس سهامدارن خرد تشکیل میدهند تا در قیمتهای پایین سهام آنان را بخرند.

بازار گاوی و بازار خرسی در بورس چیست و از کجا آمده است؟

وقتی بازار صعودی و ارزش سهام رو به رشد باشد، اصطلاحاً میگویند بازار گاوی است. در نقطه مقابل، اگر اوضاع بازار خوب نباشد و رکود بر آن حکمفرما بوده و بازار رو به کاهش باشد، بازار سرمایه را اصطلاحاً خرسی مینامند. یکی از دلایل احتمالی این نامگذاری که در منابع مختلف ذکر شده، این است که گاو در هنگام حمله سر خود را پایین گرفته و شاخش را به سمت بالا میگیرد؛ اما خرس در هنگام درگیری ضربههایش را از بالا به پایین میزند.

تفاوت سهامداران حقیقی و حقوقی چیست؟

سرمایهگذاران حقیقی که سهامداران خرد یا کوچک نیز نامیده میشوند، آنهایی هستند که سهام را برای خودشان خرید و فروش میکنند. حجم معامله سهامدار حقیقی در مقایسه با سهامدار حقوقی کم است. اما سرمایهگذاران حقوقی آنهایی هستند که سهام را در حجمهای بزرگی خرید و فروش میکنند و به همین دلیل تأثیر زیادی بر روند تغییر قیمت سهام دارند.

بانکها، شرکتهای بیمه، صندوقهای سرمایهگذاری و بازنشستگی و… از سهامداران حقوقی بازار سرمایه هستند. در بورس قوانینی نیز برای سهامداران حقوقی وجود دارد. مثلاً کارمزد معاملات آنها کمتر است.

وظیفه کارگزاری ها

اما وظیفه کارگزاریها در بورس چیست ؟ کارگزاری ها بنگاههایی هستند که به نمایندگی از سرمایهگذاران خرید و فروش سهام آنان را انجام میدهند. به عبارت دیگر، میتوان گفت که کارگزاران واسطه بین سهامداران و شرکتها هستند. رتبه مناسب در رتبهبندی سازمان بورس، امکانات ارتباطی و پاسخگویی، ارائه تحلیل روزانه و داشتن پلتفرمهای روان از عوامل مؤثر در انتخاب کارگزاری ها است.

تابلوخوانی در بورس

تابلوخوانی به مجموعه بررسیها و مشاهدات مربوط به یک سهم از قبیل بررسی سفارشهای خرید و فروش، حجم سفارشها، تعداد معاملات، رفتار بازیگران سهم و… گفته میشود. در واقع، تابلوخوانی برای تشخیص میزان قدرت سهم کاربرد دارد.

سهم شناور در بورس

سهام شناور آن بخش از سهام یک شرکت است که سهامداران آن، آماده عرضه و فروش آن سهام هستند و قصد ندارند با حفظ آن قسمت از سهام، در مدیریت شرکت مشارکت کنند و انتظار میرود در آینده نزدیک قابل معامله باشد. برای مثال اگر شرکت ب سهامدار ۸۰ درصد سهام شرکت الف باشد و از سهامداران راهبردی آن بوده و قصد فروش در کوتاهمدت نداشته باشد، میتوان گفت که سهم شناور شرکت الف، ۲۰ درصد است.

صندوق سرمایه گذاری چیست؟

صندوقهای سرمایه گذاری مشترک، دستهای از نهادهای مالی هستند که سرمایه خود را در سهام و اوراق مشارکت به کار میگیرند. این صندوقها با بهرهگیری از افراد خبره و مدیریت حرفهای در بورس سرمایهگذاری میکنند. صندوقهای سرمایهگذاری، سرمایهگذاری سرمایهگذاران مبتدی در بورس را تسهیل بخشیده و ریسک آنان را کاهش میدهند. در حال حاضر، صندوقهای سرمایهگذاری متنوعی وجود دارند که از آنها میتوان به صندوق سرمایهگذاری با درآمد ثابت و صندوق سرمایهگذاری در سهام اشاره کرد.

صندوقهای سرمایهگذاری با درآمد ثابت حداقل ریسک ممکن و درآمد ثابتی دارند. این صندوقها برای آنکه درآمد قابل قبول و مهمتر از آن، ریسک بسیار کمی داشته باشند، در سرمایهگذاریهای کمریسک، مانند اوراق مشارکت، اوراق اجاره و… شرکت میکنند.

صندوقهای سرمایهگذاری سهام، آن دسته از صندوقهای سرمایهگذاری هستند که حداقل ۷۰ درصد از داراییهایشان را سهام تشکیل میدهد. این صندوقهای سرمایهگذاری مناسب افرادی است که ریسک بالاتری را میپذیرند و قصد سرمایهگذاری بلندمدت دارند.

قیمت پایانی سهم چیست؟

شاید هنگام دیدن تابلوی معاملات یک سهم، این سؤال در ذهنتان ایجاد شده باشد که قیمت پایانی بورس چیست و چگونه محاسبه میشود. قیمت پایانی یک سهم در یک روز، در واقع میانگین قیمتهایی است که سهم مورد معامله قرار گرفته است.

اگر حجم معاملات یک روز حداقل برابر با حجم مبنا باشد، میانگین قیمت معاملات به عنوان قیمت پایانی در نظر گرفته میشود. اما اگر حجم معاملات کمتر از حجم مبنا باشد، به همان نسبتِ افزایش یا کاهش سهم از قیمت کاسته شده و قیمت پایانی بر آن اساس محاسبه میشود. دقت کنید که قیمت پایانی با قیمت آخرین معامله فرق دارد.

حجم مبنا در بورس چیست و چگونه محاسبه میشود؟

حجم مبنا حداقل تعداد سهمی است که باید مورد معامله قرار گیرد تا سهم در دامنه نوسان کامل رشد کند یا کاهش یابد. طبق قانون، در یک سال باید حداقل ۲۰ درصد از کل سهام یک شرکت معامله شود. اگر تعداد روزهای کاری یک سال را ۲۵۰ فرض کنیم، حجم مبنای روزانه ۰٫۰۰۰۸ (هشت ده هزارم) کل سهم است. مثلاً اگر شرکتی ۱۰۰ میلیون سهم داشته باشد، حجم مبنای آن ۸۰ هزار سهم خواهد بود.

اما، نوسان گیری در بورس چیست ؟ به هر نوع فعالیتی اطلاق میشود که منجر به غیرعادی شدن معاملات شده و تغییرات قیمت در بازهای کوتاه، زیاد باشد. نوسانگیران با استفاده از تکنیکهای تابلوخوانی به سهم ورود یا خروج میکنند. معاملات صوری، ایجاد شایعه و سفارشچینی در یک حجم مشخص از مؤلفههایی است که میتوانند سبب نوسانگیری در سهم شوند. نوسان گیری در بورس، نیازمند داشتن تجربه و تخصص کافی است و برای انجام آن باید آموزشهای لازم طی شود.

اوراق مشارکت چیست؟

اوراق مشارکت به دستهای از اوراق بهادار گفته میشود که که برای تأمین پروژههای بزرگ که از نظر اقتصادی توجیه دارند از طرف دولت، شهرداریها، شرکتهای بزرگ و… منتشر شده و بازپرداخت آن تضمین میشود. به دارنده اوراق مشارکت این اطمینان داده میشود که سود معینی را به عنوان سود علیالحساب و در فواصل زمانی مشخص دریافت کند.

نکات مهم در سرمایه گذاری در بورس

- اگر تازه وارد بازار بورس شدهاید یا میخواهید در آینده در آن سرمایهگذاری کنید، و نمیدانید نکات مهم در سرمایهگذاری در بورس چیست موارد کلی زیر را در نظر داشته باشید:

- همیشه برنامه و هدف مشخصی داشته باشید. استراتژی خود را انتخاب کرده و به آن پایبند باشید. تعیین کنید که هدفتان از ورود به بورس چیست و چه رویکردی دارید.

- به جای داشتن یک سهم، سبد سهام داشته باشید تا سرمایهتان در معرض ریسک به مراتب کمتری باشد. سعی کنید در سبد خود از صنایع مختلف، یک نماد خوب داشته باشید.

- در خرید و فروش، تحت تأثیر قیمتهای روزانه سهام قرار نگیرید و تحلیلهای خود را بر اساس ویژگیهای شرکت، صنعت و… انجام دهید.

- اصل مهم در سرمایهگذاری، خرید در کمترین قیمت و فروش در بیشترین قیمت است. به تحرکات گذرای بازار توجه نداشته باشید و طبق تحلیلهای خود عمل کنید. هیچگاه موج خریداران را دنبال نکنید. برخیها به دنبال جذب خریداران مبتدی و فروش سهام در بالاترین قیمت به آنها هستند. همچنین، اگر فکر میکنید سهامتان را بدون تحلیل و آیندهنگری در قیمت بالایی خریدهاید، دچار غرور و لجبازی نشوید و قبل از آنکه ضررتان بیشتر شود، آن را بفروشید.

- به رسانهها و اخبار اکتفا نکنید. در سرمایهگذاری باید از منابع مختلف و تحلیلگران خبره کمک بگیرید.

- انتظارات نامعقولی نداشته باشید. انتظار نداشته باشید در مدت کوتاهی سرمایهتان چند برابر شود. این انتظارات شما را به انجام خرید و فروشهای عجولانه ترغیب کرده و در نهایت سبب ضرر و زیانتان خواهد شد.

- اگر به سرمایهتان برای امور دیگر نیاز دارید، آن را در بورس سرمایهگذاری نکنید. هیچگاه برای سرمایه گذاری در بورس از کسی قرض یا وام نگیرید.همیشه مقداری نقدینگی داشته باشید و همه پولتان را به سرمایهگذاری و خرید سهام اختصاص ندهید.

سخن پایانی

در این نوشتار، بیش از هر چیز کوشش ما بر آن بود تا شما را به شکل مقدماتی با بازار بورس و سرمایه و اصطلاحات رایج آن آشنا کنیم. همچنین، سعی کردیم مزایای حضور در این بازار و البته شیوههایی که برای موفقیت در آن وجود دارند را نیز به شکلی بسیار خلاصه مرور کنیم و پاسخهایی کوتاه و البته مفید به پرسش کلی بورس چیست ارائه دهیم.البته ناگفته نماند که مبحث بورس و بازار سرمایه، بسیار وسیع است و برای کسب درآمد از آن، باید همواره به دانش خود در این زمینه بیافزایید.

- دانلود متاتریدر MetaTrader برای تمام پلتفورمها

- دانلود نرم افزار ادونس گت Advanced GET

- تحلیل تکنیکال چیست؟

- بازار مالی چیست؟ انواع بازارهای مالی کدام اند؟

- انواع تحلیل بازارهای مالی